Schlagwort: Investieren

-

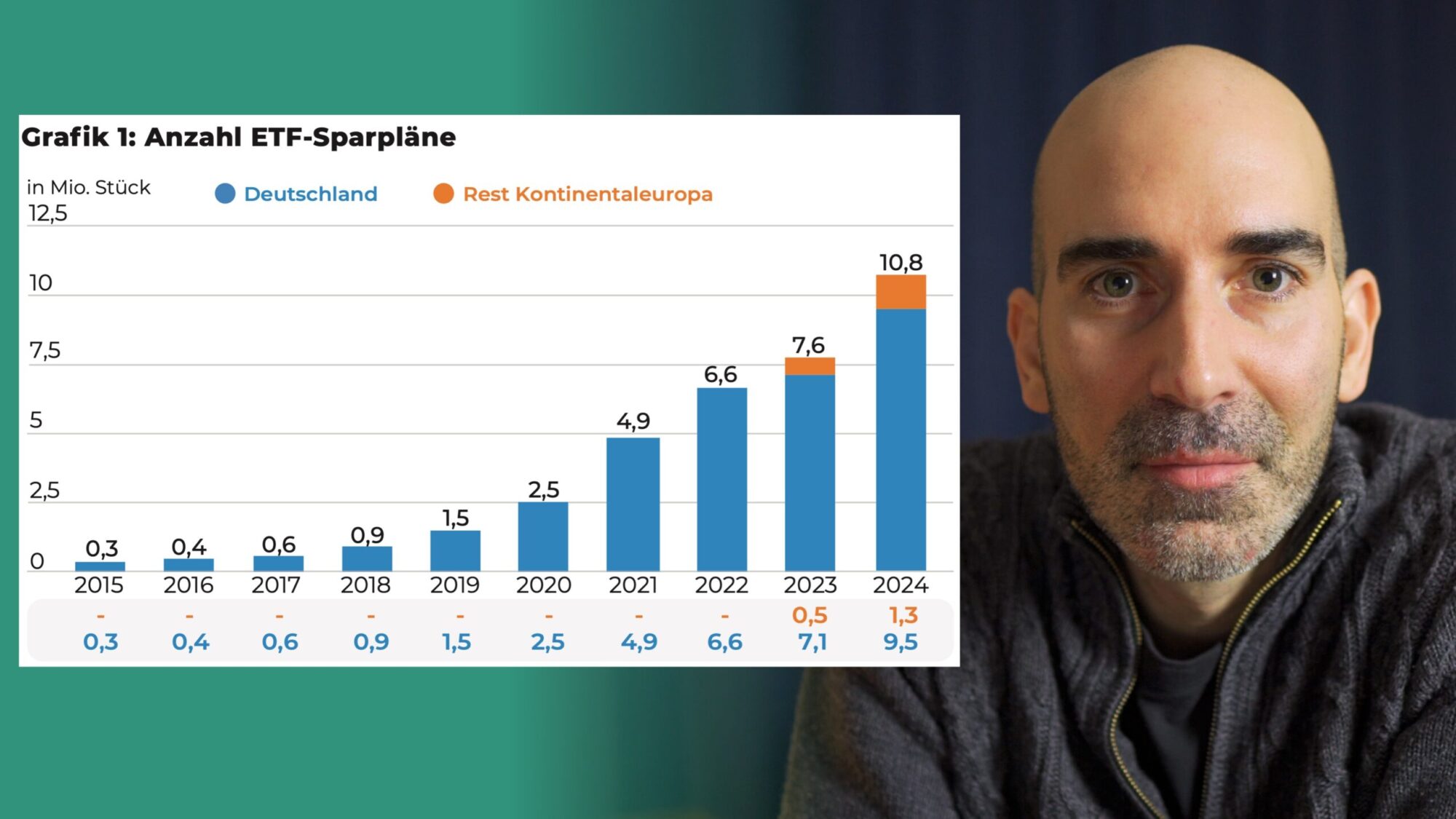

Wie hoch ist die durchschnittliche ETF-Sparrate in Deutschland?

Wie viel wird per ETF-Sparplan investiert? Für dieses Video habe ich mir die ETF-Sparplanstudie 2024 von extraETF und iShares analysiert.

-

Warum sollten wir überhaupt investieren?

Wer investiert, möchte wahrscheinlich sein Geld vermehren. Aber gibt es noch weitere Gründe, die rechtfertigen, warum wir unser Geld anlegen sollten? Ein paar Gedanken.

-

DAX und Nachhaltigkeit: Welche ESG-Bewertungen erhalten Dax-Unternehmen?

Wie nachhaltig ist der DAX40? Oder anders: welche ESG-Ratings der großen drei Nachhaltigkeitsratings erhalten die 40 größten börsengelisteten Unternehmen in Deutschland?

-

FTSE Global Choice Indizes | Wie nachhaltig sind Vanguard’s ESG Global All Cap ETFs

Seit März 2021 bietet Vanguard mit den ESG Global ETFs zwei eigene nachhaltige passive Investmentmöglichkeiten an. Nach welchem Nachhaltigkeitsansatz wählt der Referenzindex „FTSE Global All Cap Choice Index“ Unternehmen aus und nach welchen Regeln und Prinzipien wird der nachhaltige Index allgemein zusammengestellt?

-

MSCI ESG Leaders Index | Die besten ESG-Titel in einem ETF?

Welche ESG Leaders ETFs sind zum Handel in Deutschland zugelassen und nach welchen Regeln und Prinzipien wird der nachhaltige Index zusammengestellt?

-

MSCI ESG Enhanced Focus Index | Die ESG-optimierten ETFs?

Die MSCI ESG Enhanced Focus Index-Reihe ist eine nachhaltige Index-Serie, die in einem zweistufigen Nachhaltigkeitsansatz Unternehmen auswählt.

-

MSCI ESG Screened Index – der „leichte“ Nachhaltige?

Die MSCI ESG Screened Index-Reihe: Welche ETFs gibt es, wie oder welche Unternehmen werden in den Index aufgenommen und wie „nachhaltig“ ist ESG Screened?

-

MSCI World SRI Indexvergleich | Die nachhaltigsten globalen ETFs

Wer mit Indexfonds bzw. ETFs langfristig investieren möchte und dazu noch nachhaltige Kriterien verfolgt, landet früher oder später wohl auch bei der SRI-Indexfamilie von MSCI – die strengsten Nachhaltigkeitskriterien anstrebt. 1. Warum überhaupt der MSCI World SRI Index? Wer interessiert an nachhaltigen Alternativen zum MSCI World Index als Referenz für ETFs ist, stößt früher oder…

-

5 Grundregeln für den einfachen und nachhaltigen Vermögensaufbau

Wie soll ich mit dem Vermögensaufbau beginnen, welche Schritte werden allgemein empfohlen und wie kann ich systematisch sparen und gleichzeitig meinen Lebensstandard halten? Kurzgefasst sind für die ersten Schritte zwei Faktoren entscheidend: In diesem Artikel findest du die wahrscheinlich fünf wichtigsten Grundregeln und Schritte für den Vermögensaufbau erläutert sowie die wichtigsten Kennzahlen und Grundbegriffe für…

-

Finanzpedia Blog – um was geht es?

Um was geht es hier? Private Finanzen, Finanzplanung, Vermögensaufbau, ETFs, Aktien – ich versuche ein paar Antworten zu geben.