Update 2022

Mittlerweile wurde der Index von MSCI umbenannt in „MSCI ESG Enhanced Focus CTB Index“ sowie ergänzt um neue Kriterien, um damit die Anforderungen aus der VO (EU) 2019/2089 zu erfüllen. Mehr Details zum aktualisierten ESG Enhanced Focus CTB Index inklusive den EU Climate Transition Benchmark (CTB) Anforderungen haben wir hier zusammengefasst.

MSCI ESG Enhanced Focus Indizes werden von iShares[1] als nachhaltige „Indexpalette“ beworben, die darauf ausgelegt sind, „das Engagement in Unternehmen mit positiven ESG-Eigenschaften zu maximieren sowie zugleich die CO2-Intensität eines Fonds zu reduzieren“ mit dem Ziel „ein ähnliches Risiko- und Renditeprofil zu bieten wie traditionelle breit gefasste Vergleichsindizes.“

Wir haben uns die Indexregeln von MSCI zu der ESG Enhanced Focus Reihe genauer angesehen und versuchen in diesem Artikel folgende Fragen zu beantworten:

- Welche ESG Enhanced ETFs sind zum Handel in Deutschland zugelassen?

- Wie funktioniert die Index-Zusammenstellung der ESG Enhanced Focus Indexfamilie?

- Welche Ausschlusskriterien gelten im Detail?

- Welchen Kriterien unterliegt der Optimierungsprozess?

- Wie steht es um die Diversifikation/Risiko der Enhanced ETFs im Vergleich zu den jeweiligen Elternindizes?

1. Welche ESG Enhanced ETFs gibt es zum Investieren?

„ESG Enhanced Focus“ ist eine Indexfamilie von MSCI, welche bestimmte Regeln und Prinzipien verfolgt, um nachhaltiges Investieren mit Index-Anlagen zu ermöglichen.

Derzeit werden die ESG Enhanced Focus Indizes von iShares (Blackrock) als s.g. „ESG Enhanced ETF“ aufgelegt, welche wir über unseren Broker (Bank bzw. genauer: Verwahrstelle) erwerben können.

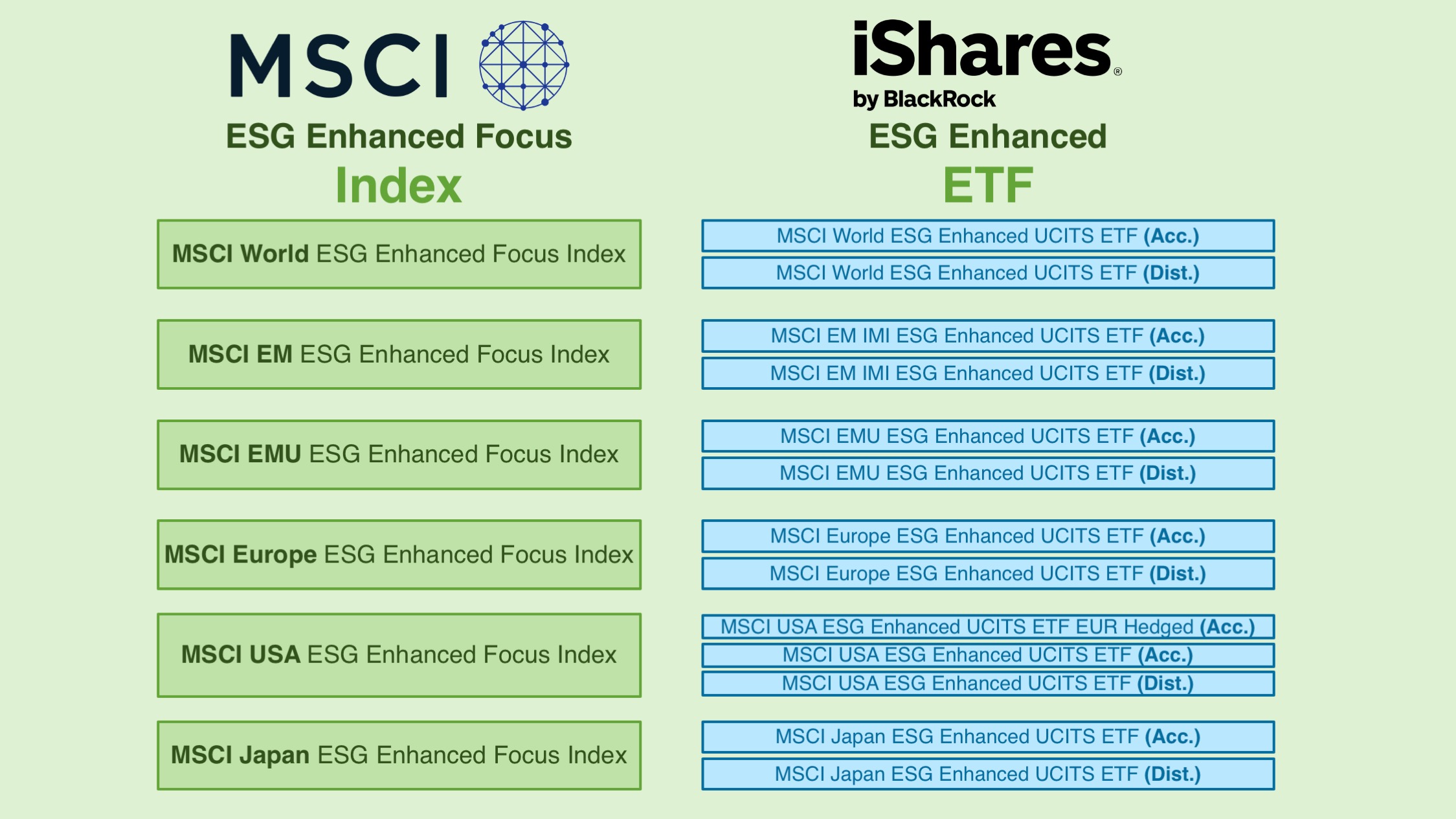

Derzeit gibt es sechs verschiedene Indizes, welche auf den ESG Enhanced Focus Indexregeln basieren und durch Blackrock von 13 ETFs angeboten werden. Die sechs verschiedenen Indizes sind sogenannte Elternindizes bzw. Aktienmärkte, dazu zählen:

- MSCI World

- MSCI Emerging Markets

- MSCI EMU

- MSCI Europe

- MSCI USA

- MSCI Japan.

Zu jedem dieser Indizes werden von Blackrock jeweils zwei ETFs aufgelegt, eine ausschüttende und eine thesaurierende ETF-Variante (seit 28.06.2021 gibt es für den MSCI USA noch zusätzlich eine s.g. währungsgesicherte „Hedged“-Variante).[2]

2. Wie funktioniert die Index-Zusammenstellung der ESG Enhanced Focus Indexfamilie?

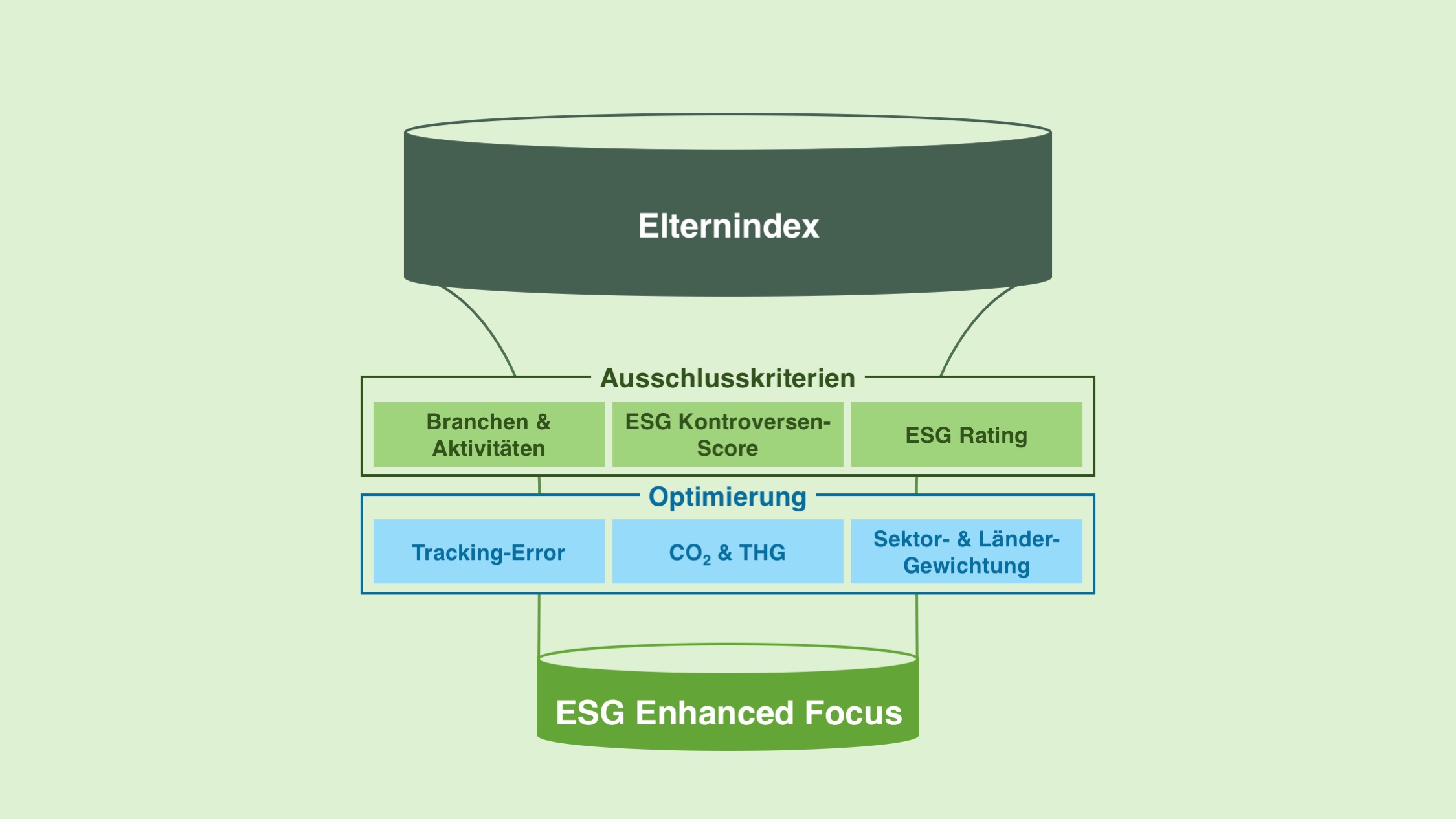

Laut MSCI sind „ESG Enhanced Focus“ Indizes ESG-optimierte Varianten des jeweiligen Elternindex. Vereinfacht ausgedrückt verwendet MSCI einen zweistufigen Nachhaltigkeitsansatz mit bestimmten Ausschluss- und Optimierungskriterien, um Unternehmen vom Elternindex für die nachhaltige ESG Enhanced Focus Variante auszuschließen (siehe dazu auch die unten aufgeführte vereinfachte schematische Darstellung).

Das bedeutet, aus der Grundgesamtheit der Vielzahl an Aktien aus dem Elternindex werden die Unternehmen ausgeschlossen, welche nicht den vorgegebenen Ausschlusskriterien entsprechen. Durch dieses Ausschlussprinzip verbleiben automatisch weniger Titel im nachhaltigen Ableger, als im originären Elternindex. Konkret bleiben je nach Elternindex zwischen 91 % und 97 % der Titel des Elternindex‘ in der nachhaltigen Variante (siehe dazu auch unten stehende Tabelle mit der Anzahl der Positionen zum Stand: 13.07.2021).

Am Beispiel des Elternindex MSCI World (siehe zweite Spalte) bedeutet das: Der Elternindex MSCI World beinhaltete 1563 Titel (Stand Factsheet Ende Juni 2021), der nachhaltige MSCI World ESG Enhanced Focus Index dagegen noch 1470 Titel. Also eine Reduzierung um 93 (5,95 %) Aktien-Titel bzw. Unternehmen, welche durch die Ausschlusskriterien aussortiert wurden und nicht in der ESG Enhanced Focus Variante des MSCI World enthalten sind.

| [in Anzahl Titel] | MSCI World | MSCI EM | MSCI EMU | MSCI Europe | MSCI USA | MSCI Japan |

| MSCI Elternindex | 1563 | 1412 | 237 | 434 | 627 | 272 |

| MSCI ESG Enhanced Focus Variante | 1470 | 1285 | 226 | 413 | 584 | 265 |

Zweistufiger ESG Enhanced Focus Nachhaltigkeitsansatz: Ausschluss und Optimierung Ausschlusskriterien

Grundsätzlich gilt für alle von MSCI mit dem Zusatz ESG Enhanced Focus geführten Indizes das gleiche Prinzip, welches auch auf alle 13 angebotenen ETFs von iShares zutrifft und auf zwei separaten Filterstufen basiert.

In der ersten Stufe werden neun Ausschlusskriterien auf die Titel im Elternindex angewendet. Durch diese Ausschlusskriterien wird festlegt, nach welchen Kriterien Unternehmen vom ESG Enhanced Focus Index ausgeschlossen werden:

- Kohle

- Ölsand

- Tabak

- Kontroverse Waffen

- Nuklearwaffen

- Zivile Schusswaffen

- UN Global Compact

- MSCI ESG Kontroversen Score

- MSCI ESG Rating

In der zweiten Stufe werden alle nicht durch die Ausschlusskriterien ausgeschlossenen Titel im Index, durch ein s.g. Optimierungsprinzip im Index so gewichtet und angepasst, damit bestimmte Kriterien erfüllt sind. Folgende Kriterien werden in der MSCI ESG Enhanced Focus Variante angelegt und beziehen sich auf den jeweiligen Elternindex:

- Tracking-Error-Ziel

- Reduzierung von CO₂ (Kohlendioxid) und anderen Treibhausgase (THG)

- Zielparameter für Titel-, Sektor- und Ländergewichtung

Elternindex – die berechtigten Unternehmen für die ESG Enhanced Focus Variante

Als Basis für die ESG Enhanced Focus Ableger werden alle Unternehmen aus dem jeweils geeigneten Elternindex in Betracht gezogen. Laut MSCI könnten theoretisch alle von MSCI aufgelegten Indizes mit den ESG Enhanced Focus Filterregeln angewendet werden.

Ausschlussprinzip

MSCI verwendet eigenes Research, um die Unternehmen bzw. deren Tätigkeiten und Aktivitäten zu klassifizieren. Im Ausschlussprinzip wird das MSCI ESG Business Involvement Screening Research (BISR)[8] genutzt, um Unternehmen zu identifizieren, welche in bestimmte Aktivitäten involviert sind.

Unternehmen, die in den oben genannten Geschäftsaktivitäten involviert sind bzw. bestimmte Umsatzgrenzen und weitere Kriterien erreichen, werden ausgeschlossen (mehr Details dazu im nächsten Abschnitt).

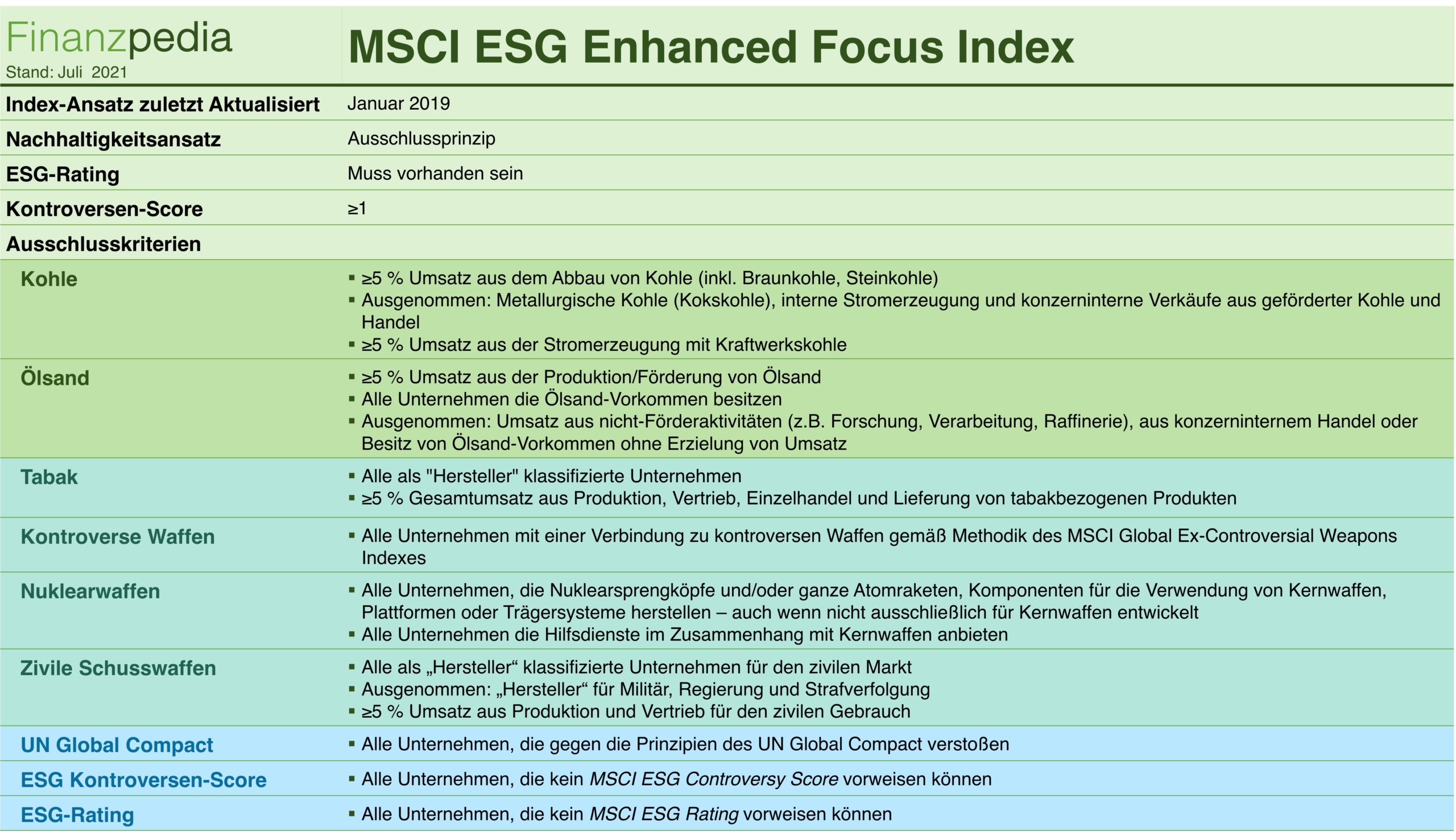

3. Ausschlusskriterien im Detail

Die ESG Enhanced Focus Index-Regeln[3] beschreiben detailliert, welche Branchen und Aktivitäten ausgeschlossen werden und welchen Kriterien der nachgelagerte Optimierungsprozess unterliegt.

Vereinfacht ausgedrückt werden für die meisten Kriterien Umsatzschwellen definiert, welche – wenn überschritten – zu einem Ausschluss von Unternehmen bzw. Titeln aus dem ESG Enhanced Focus Index führt. Darüber hinaus gibt es bestimmte Funktionen bzw. Handlungen, die explizit ausgeschlossen werden (siehe dazu auch unten stehende Abbildung der Ausschlusskriterien im Detail).

Wir haben analog zu MSCI die Ausschlusskriterien in die drei ESG Säulen gruppiert: ökologische und soziale Aspekte sowie Ansätze der guten Unternehmensführung.

Ökologische Aspekte

Kohle

Für Aktivitäten im Bereich Kohleenergie werden alle Unternehmen ausgeschlossen, die 5 % oder mehr Umsatz aus dem Abbau und der Stromerzeugung s.g. thermischer Kohle erzielen. Dazu gehören jegliche Formen der Kohleenergie, also beispielsweise auch Braunkohle oder Steinkohle.

Ausgenommen vom Ausschlusskriterium werden Unternehmen, die Kohleenergie für die unternehmenseigene Stromerzeugung verwenden oder wenn der Verkauf von geförderter Kohle oder Umsätze aus dem Kohlehandel konzernintern erfolgen.

Ölsand

Im Vergleich zu anderen nachhaltigen Indizes (bspw. die SRI-Indexreihe), beschränkt sich die ESG Enhanced Focus Serie bei flüssigen oder gasförmigen Energieträgern ausschließlich auf Ölsand. Ausgeschlossen werden Unternehmen, die 5 % oder mehr Umsatz aus der Ölsandgewinnung erzielen oder auch der Besitz von Ölsandreserven.

Ausgenommen werden Unternehmen, deren Umsätze aus nicht-förderaktiväten stammen, also beispielsweise aus der Erforschung, Vermessung, Raffinerie oder Verarbeitung von Ölsandreserven. Ebenfalls nicht ausgeschlossen werden Unternehmen, die Ölsandreserven besitzen, aber keine Umsätze daraus erzielen.

Soziale Aspekte

Tabak

Ausgeschlossen werden jegliche Unternehmen, die als s.g. Tabakproduzent klassifiziert sind und alle Unternehmen, die 5 % oder mehr Umsatz aus Produktion, Vertrieb, Handel oder Lieferung von Tabakprodukten erzielen.

Kontroverse Waffen

Unternehmen mit jeglicher Verbindung zu kontroversen Waffen gemäß MSCI Global Ex-Controversial Weapons Indexes[4] Regeln werden ausgeschlossen.

Nuklearwaffen

Unternehmen die im Bereich atomarer Waffen bzw. nuklearer Rüstung „Hersteller“ nuklearer Waffen, Komponenten und Trägerplattformen sind oder wenn diese unterstützende Dienstleistungen anbieten, werden ausgeschlossen. Das gilt unabhängig davon, ob die Produkte ausschließlich oder auch für andere Zwecke der nuklearen Rüstungsbranche verwendet werden können.

Zivile Schusswaffen

Alle als „Hersteller“ von zivilen Schusswaffen klassifizierte Unternehmen werden ebenfalls ausgeschlossen. Dazu zählt unter anderem auch die Herstellung von Munition. Darüber hinaus werden alle Unternehmen ausgeschlossen, die 5 % oder mehr Umsatz aus dem Vertrieb mit den Produkten aus der zivilen Rüstungsbranche erzielen.

Ausgenommen davon sind hingegen „Hersteller“ von zivilen Schusswaffen für das Militär, Regierung oder Strafverfolgung.

Gute Unternehmensführung

UN Global Compact

Unter den Merkmalen der guten Unternehmensführung verwendet MSCI den globalen Pakt der Vereinten Nationen. Alle Unternehmen, die gegen die 10 Prinzipien des UN Global Compacts[5] verstoßen, werden ausgeschlossen. Zu den 10 Prinzipien gehören Themen wie der Schutz der Menschenrechte, Einhaltung von Arbeitsnormen und Umweltbewusstsein sowie die Korruptionsprävention.

MSCI ESG Kontroversen Score und MSCI ESG Rating

Darüber hinaus werden Unternehmen ausgeschlossen, die kein ESG Kontroversen Score und ESG Rating von MSCI vorweisen können. Im Gegensatz zu anderen nachhaltigen MSCI Indizes, gibt es aktuell (noch) keine Vorgaben für ein Minimum Kontroversen-Score oder ESG-Rating. Das bedeutet, es ist ausreichend, wenn Unternehmen beide Bewertungen vorweisen können.

4. Optimierungsprozess im Detail

Der Optimierungsprozess der ESG Enhanced Focus Index-Reihe beinhaltet Einschränkungen und Anforderungen primär zur Gewichtung des Index. Alle Unternehmen bzw. Titel des jeweiligen Elternindex, welche nicht durch die Ausschlusskriterien aussortiert wurden, sind grundsätzlich für die zweite Stufe – also den Optimierungsprozess – zulässig (siehe dazu auch unten stehende Abbildung der Ausschlusskriterien im Detail).

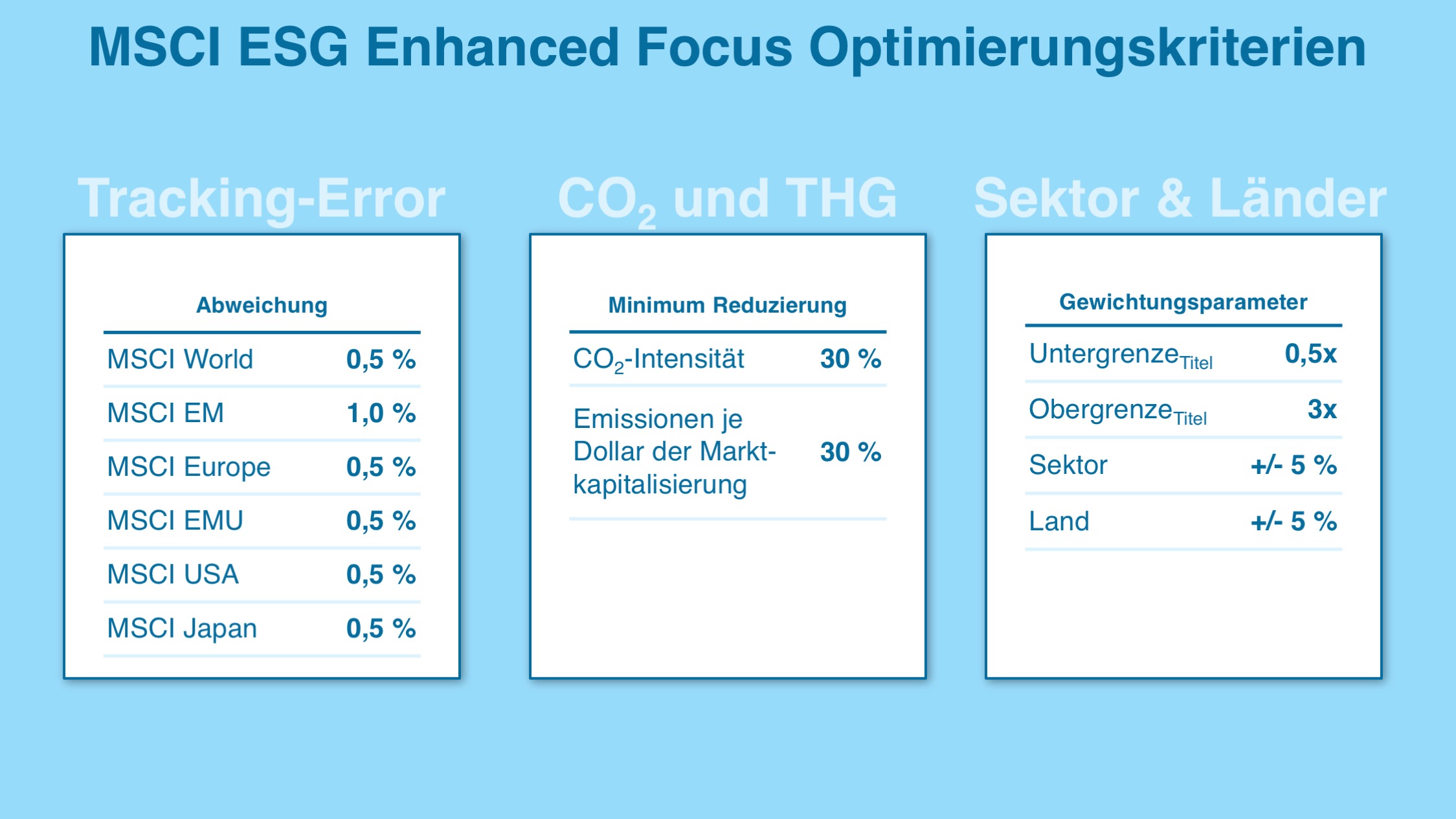

Tracking-Error-Ziel

Zum einen verfolgt die ESG Enhanced Focus Serie ein bestimmtes Tracking-Error-Ziel – abhängig vom jeweiligen Elternindex. Innerhalb eines Quartals soll die nachhaltige Variante maximal 0,5 % vom jeweiligen Elternindex abweichen. Mit Ausnahme des MSCI Emerging Markets Index – hier werden maximal 1 % Abweichung zugelassen. Damit wird eine ähnliche Performance wie die des Elternindex angestrebt.

Reduzierung von CO₂ und anderen THG

Darüber hinaus wird eine Reduzierung von Kohlendioxid (CO₂) und anderen Treibhausgasen angestrebt. Konkret: Mindestens 30 % gegenüber dem jeweiligen Elternindex.

Die CO₂-Intensität wird je Unternehmen berechnet und normalisiert auf die Umsatzerlöse der einzelnen Unternehmen, um die Unternehmensgröße und die absoluten Emissionen zu berücksichtigen.

Bedeutet stark vereinfacht: Zwei Unternehmen können die gleiche CO₂-Intensität haben, obwohl sich die CO₂-Emissionen insgesamt deutlich unterscheiden – allein dadurch, dass ein Unternehmen höhere Umsatzerlöse im gleichen Zeitraum generierte.

Zielparameter zur Gewichtung von Titeln, Sektoren und Ländern

Weitere Kriterien betreffen die konkrete Gewichtung einzelner Titel, einzelner Sektoren und sofern anzuwenden auch die Ländergewichtung abhängig zum Elternindex. Einzelne Titel haben demnach eine Unter- und Obergrenze, also wie groß die Gewichtung dieser mindestens (Untergrenze) aber auch maximal (Obergrenze) in der MSCI ESG Enhanced Focus Serie sein darf.

Die Untergrenze je Titel wird ermittelt basierend auf dem höheren Wert aus:

- Faktor 0,5 der Gewichtung des Titels im Elternindex und

- der kleinsten Gewichtung aller Titel im Elternindex.

Die Obergrenze je Titel wird ermittelt basierend auf dem kleineren Wert aus:

- Faktor 3 der Gewichtung des Titels im Elternindex und

- Gewichtung des Titels im Elternindex + 2 Prozentpunkte.

Diese Bedingungen zur Ober- und Untergrenze einzelner Titelgewichtungen werden auf alle Titel im Index angewendet, um damit eine ähnliche Gewichtung wie im Elternindex zu erreichen.

Die Sektor- und Ländergewichtung dagegen darf maximal 5 % nach oben oder unten vom Elternindex abweichen. Ausgenommen davon ist die Ländergewichtung, wenn einzelne Länder beispielsweise im Elternindex mit weniger als 2,5 % gewichtet sind. Diese werden dann mit höchstens Faktor 3 der Gewichtung im Elternindex gewichtet.

Darüber hinaus gibt es noch weitere detaillierte Regeln im Falle von „unmöglichen Lösungen“, wenn beispielsweise nicht alle Kriterien im Quartals-Review gleichermaßen erfüllt werden können.

5. Diversifikation im Vergleich

Für die Risikominimierung innerhalb einer Anlageklasse sollten die Vermögenswerte (bspw. Aktientitel wie die in einem ESG Enhanced ETF) breit über Branchen und bestenfalls über Regionen verteilt (diversifiziert) sein, um vor allem Ausfallrisiken einzelner Titel oder Branchen zu minimieren.

Aufgrund der Optimierungskriterien in der zweiten Stufe der ESG Enhanced Focus Indizes, sind ESG Enhanced ETF sehr ähnlich den Elternindizes.

Sektor-Gewichtung

Die Sektorgewichtung des MSCI World ESG Enhanced Focus Index war im Vergleich zum Elternindex MSCI World Ende Juni 2021 sehr ähnlich verteilt.

Die größten Abweichungen gab es im Sektor Kommunikationsdienstleistungen mit etwas mehr als einem Prozentpunkt Abweichung nach unten. Die Sektoren „IT“ und „Finanzen“ haben dagegen eine Abweichung nach oben – um jeweils fast 1 %. Das bedeutet vereinfacht, dass in der nachhaltigen Variante mehr Anteile vom Fondsvolumen auf diese Sektoren fällt und nicht, dass „mehr“ Titel in der nachhaltigen Variante enthalten sind. Was aufgrund der Methodik der Ausschlusskriterien, welche auf einem Elternindex basieren, nicht möglich ist.

Ausschließlich auf die Anzahl der Titel je Sektor im ETF reduziert, wird ersichtlich in welchem Sektor die meisten Unternehmen ausgeschlossen werden. Im Beispiel des MSCI World werden jeweils fast 40 Unternehmen im Sektor Industriegüter und Versorger ausgeschlossen. Was hauptsächlich mit den Ausschlusskriterien bei Rüstungsaktivitäten und Umweltzielen zu begründen ist. In Summe bleiben im iShares MSCI World ESG Enhanced ETF noch knapp 50 Versorger von vormals fast 90 Titeln übrig.

Länder-Gewichtung

Bei Betrachtung der geografischen Gewichtung sind die Unterschiede ebenfalls nur marginal. Denn die Optimierungskriterien zur Ländergewichtung minimieren größere Abweichungen zum Elternindex. Und das trifft ebenfalls auf die Emerging Markets und Europa Indizes zu.

Fazit

Wer sich für ESG Enhanced (Focus) ETFs interessiert – unabhängig vom abgebildeten Index (MSCI World, Emerging Markets, Europe, USA, etc.) – findet im Vergleich zu anderen nachhaltigen ETFs, ordnet diese wahrscheinlich eher in der Stufe „Nachhaltigkeit light“ ein – ähnlich zu der ESG Screened Index-Variante.

Denn durch das reine Ausschließen von Unternehmen basierend auf einfachen Regeln zu Umsatz und involvierter Branche bzw. Tätigkeit, werden verhältnismäßig wenig Unternehmen ausgeschlossen. Im Beispiel der aktuell angebotenen 6 Indizes sind zwischen 3 % und 9 % weniger Titel in den nachhaltigen Varianten enthalten.

Jedoch geht das zugute der Risikoverteilung bzw. Diversifikation. Alle derzeit angebotenen großen ESG Enhanced ETFs sind ähnlich gestreut über verschiedene Sektoren und Länder.

Auch wenn ESG Enhanced ETFs für die individuelle Anlagestrategie nicht geeignet sind bzw. nicht zu Euren persönlichen Nachhaltigkeitsgrundsätzen passen, kann folgende Checkliste bei der Auswahl eines geeigneten ETFs helfen:

- Immer vorab die Kriterien der Indexanbieter prüfen. Auch wenn das unter Umständen eine zeitaufwendige Aufgabe sein kann, hilft es im Detail zu prüfen ob der jeweilige Index zu den individuellen Ansprüchen passt.

- Die Risikostreuung beachten. Der Aktienindex sollte das Risiko breit streuen und bevorzugt über verschiedene Länder und auch Branchen investieren.

- Die Replikationsart „physisch“ bevorzugen. Wenn wir nachhaltigen Anlagegrundsätzen folgen, wollen wir wahrscheinlich sichergehen, dass auch nur diese Aktien gekauft werden, welche den jeweiligen Kriterien des Index folgen. Deshalb wird häufig die vollständige oder optimierte physische Replikationsmethode empfohlen. Das bedeutet, besser keine swap-basierten ETFs auswählen. Denn diese bilden zwar auch den Index ab, aber im Portfolio des ETF-Anbieters können auch andere Positionen sein, welche den persönlichen Nachhaltigkeitsgrundsätzen vielleicht nicht entsprechen.

Anmerkungen & Quellen

Daten und Informationen, Stand: 13.07.2021

Titelbild: Luca Bravo (Unsplash)

[1] iShares ESG Enhanced ETF Beschreibung.

https://www.ishares.com/ch/finanzberater/de/themen/nachhaltig-anlegen/esg-enhanced-etf

[2] iShares ESG Enhanced Focus ETFs.

https://www.ishares.com/ch/finanzberater/de/themen/nachhaltig-anlegen/esg-enhanced-etf

[3] MSCI ESG Enhanced Focus Index Methodology (Januar 2019).

https://www.msci.com/eqb/methodology/meth_docs/MSCI_ESG_Enhanced_Focus_Indexes_Methodology_Jan19.pdf

[4] MSCI Global Ex-Controversial Weapons Indexes Methodology (November 2019). https://www.msci.com/eqb/methodology/meth_docs/MSCI_Global_ex_Controversial_Weapons_Indexes_Methodology_Nov2019.pdf

[5] 10 Prinzipien der UN Global Compact. https://www.unglobalcompact.org/what-is-gc/mission/principles