In diesem Artikel geht es um ausgewählte neue Studien zum Thema Geldanlage, Vermögensaufbau, Aktien und Finanzen. Warum Fondsmanager im Gegensatz zu uns Anlegern genau wissen, ob sie in der Lage sind, den Markt zu schlagen. Benötigen Anleger in Einzelaktien mehr Aktien als bisher gedacht für ein diversifiziertes Portfolio? Prognosen über Aktienkurse sind anscheinend selbst Experten nicht verlässlich möglich. Und, nach Greenwashing kommt Diversity Washing: Bei Diversität wird auch gerne übertrieben.

Marko Gränitz veröffentlicht auf seinem Blog „Marko Momentum Kapitalmarktstudien“ monatlich eine List über neue Studien und akademische Abhandlungen zum Thema Geld, Vermögensaufbau und Kapitalmarkt. Nachfolgend sind vier – für mich und vielleicht auch für andere besonders interessante – Studien aus dem letzten dreiviertel Jahr vorgestellt und eingeordnet.

Sind Fondsmanager überzeugt vom eigenen Produkt?

Was sagen uns die persönlichen Portfolios von Fondsmanagern aktiver Investmentfonds über deren Fähigkeiten als Fondsmanager? Markus Ilbert, ein dänischer Forscher der Cobenhagen Business School, hat diese Frage in seiner Studie „What Do Mutual Fund Managers‘ Private Portfolios Tell Us About Their Skills?“ versucht zu beantworten.

Dass die meisten aktiven Fonds nahezu keine Überperformance gegenüber passiven Indexfonds oder ETFs haben, ist wohl den meisten mittlerweile bekannt. Wer sich doch für Aktive Fonds entscheidet, steht schlussendlich wohl noch vor der Herausforderung, den Fonds oder Fondsmanager auszuwählen, welche überdurchschnittliche Renditen erreichen.

Denn eine naheliegende Frage scheint ja – so der Autor: Sind sich Fondsmanager genauso wenig über ihre Fähigkeiten bewusst wie Privatanleger, ODER haben Fondsmanager mehr Informationen? Schließlich ist es ja deren Job, relevante Informationen über Märkte zu sammeln, zu analysieren und zu verstehen.

Um das zu testen, hat der Autor Folgendes analysiert: Outperformen Fondsmanager, die eigenes Vermögen in die selbst professionell verwalteten Fonds stecken, andere Fondsmanager, die kein eigenes Geld investieren.

Das Argument scheint einfach: Wer eigenes Geld investiert und besser abschneidet, war von Anfang an zu Recht von seinen eigenen Fähigkeiten überzeugt. Umgedreht, wer kein Geld investiert und der Fonds schlechter abschneidet, war sich über die fehlenden Fähigkeiten den Markt zu schlagen bewusst.

Was hat der Autor herausgefunden? Zum einen investiert die Mehrheit der über 350 analysierten schwedischen Fondsmanager KEIN eigenes Vermögen in selbst verwaltete Fonds. Konkret, rund 24 % der Fondsmanager legt eigenes Geld (im Schnitt rund 40.000 USD) in die selbst verwalteten Fonds und damit umgedreht mehr als dreiviertel nicht. Zum anderen Fondsmanager, die EIGENES Vermögen in ihre Fonds stecken, outperformen die Gruppe der Fondsmanager, die kein eigenes Geld investieren.

Zur folgenden Schlussfolgerung kommt der Autor: Fondsmanager sind sich über ihre eigenen Fähigkeiten, überdurchschnittliche Renditen zu generieren, im Gegensatz zu uns Privatanlegern sicher – oder auch nicht. Und legen entsprechend ihren Fähigkeiten, den Markt zu schlagen, eigenes Geld in Ihre Fonds.

Zur Einordnung muss fairerweise gesagt werden, dass es sich bei der Studie um rein schwedische Fondsmanager und in Schweden zum Vertrieb zugelassene Fonds handelt. Es wäre natürlich schon spannend, eine ähnliche Untersuchung für andere oder noch größere Märkte zu haben. Als Vergleich, zum Zeitpunkt der Veröffentlichung dieses Artikels, sind bei Morningstar mehr als 25.000 aktive Fonds gelistet, die in ähnliche Fallen wie den untersuchten des Artikels. In der Studie dagegen wurden nur etwas mehr als 350 Fonds untersucht – also nicht mal 2 % davon. Der untersuchte Zeitraum war ebenfalls relativ kurz, zur Ermittlung der „Überperformance“ wurde ein Zeitraum von 8 Jahren gewählt. Als langfristiger Privatanleger würde mir das wahrscheinlich zu kurz sein.

Dennoch bestätigt eine Studie, dass aktive Fonds für den Großteil der Privatanleger wahrscheinlich nicht relevant ist. Sondern passive Indexprodukte wie ETFs, die deutlich bessere Möglichkeit für die langfristige Geldanlage ist.

Wie viele Aktien sind für Anleger genug?

Für Anleger von Einzelaktien ist eine altbekannte Frage und wahrscheinlich auch Herausforderung: Wie viele Aktien sollten wir halten, um eine adäquate Diversifikation in unserem Portfolio zu erreichen? Die häufigste Antwort, die wir zu dieser Frage erhalten, schwankt zwischen 20 und 30 Aktien – einige wenige schlagen auch etwas mehr vor – zwischen 60 und 80. Viele akademische Studien empfehlen zwischen 20 und 30 Aktien, für eine „gute“ Diversifikation von Risiko (in Form von Volatilität) und Rendite.

Der US-amerikanische Vermögensberater NDVR hat die Frage erneut untersucht und veröffentlichte Ende 2022 im hauseigenen Journal den Artikel „How Many Stocks Should You Own?“. Und kam zu dem Schluss, dass die bisher genannte Anzahl an benötigter Aktien zu niedrig ist – und zwar deutlich zu niedrig. Laut dem Modell der Autoren sollten langfristige Anleger mindestens 200 Aktien halten, um das volle Potenzial aus dem Aktienmarkt zu holen und langfristig das beste Risiko-Rendite-Verhältnis zu haben.

Das Modell der Autoren hebt die Wichtigkeit der Portfoliodiversifikation hervor, ohne eine spezifische „magische Zahl“ zu definieren. Dennoch wird empfohlen, aus diversifizierungsstrategischen Gründen eine größere Anzahl von Aktien zu bevorzugen. Besonders langfristige Investoren sollten im Portfolio mindestens 200 Aktien halten, um das volle Potenzial des Aktienmarktes auszuschöpfen.

Die Autoren führen drei Gründe an, warum ihr Modell eine deutlich höhere Aktienanzahl empfiehlt als herkömmliche Ansätze:

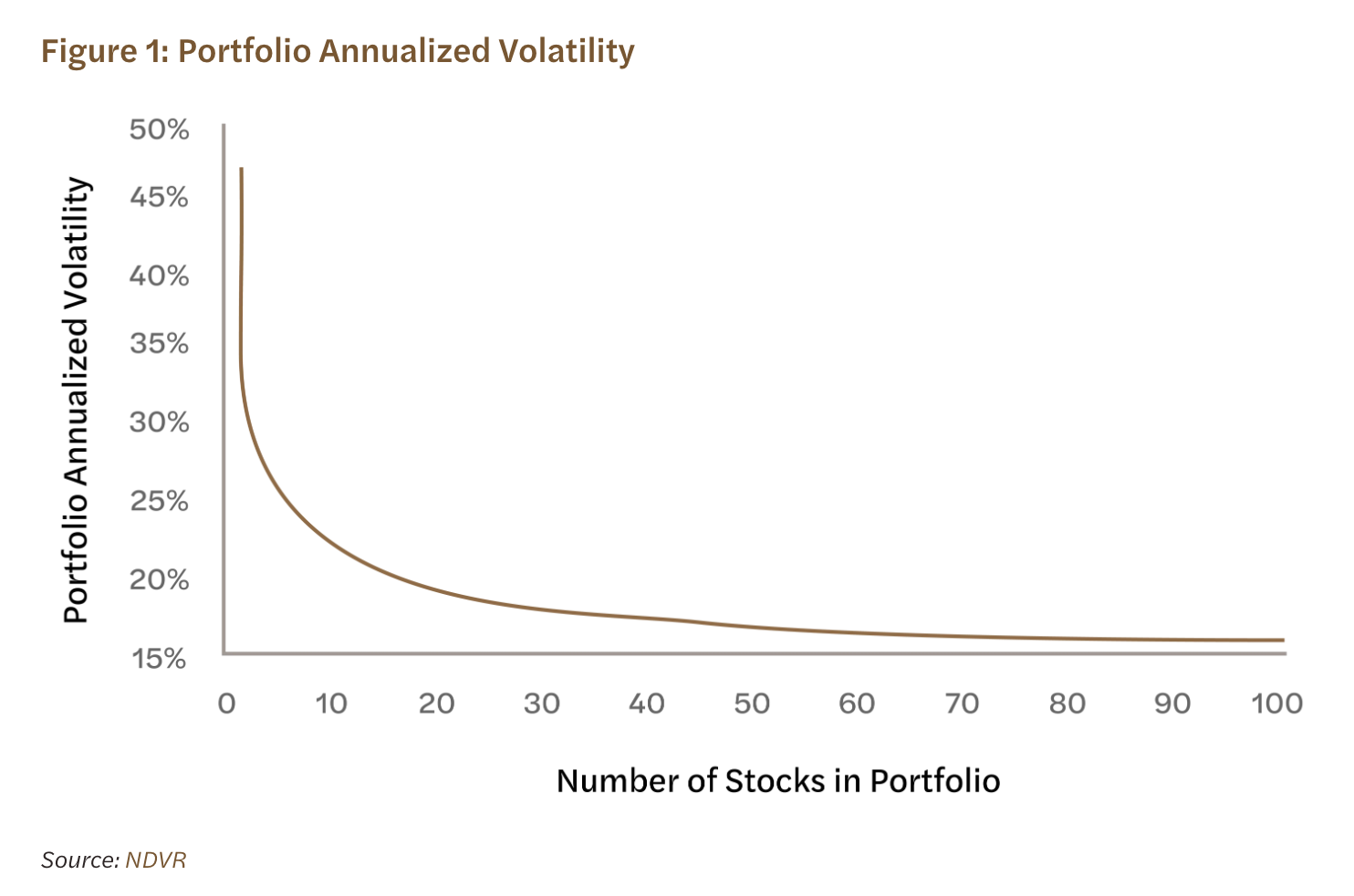

Erstens, das ursprüngliche Modell der Portfoliodiversifikation wurde oft fehlinterpretiert. Dabei wurde argumentiert, dass ab einer bestimmten Anzahl von Aktien – etwa 20 bis 30 – die Portfoliovolatilität ausreichend reduziert wäre. Mit zunehmender Anzahl an Aktien im Portfolio würde die aggregierte Volatilität abnehmen, und Anleger bräuchten lediglich festzulegen, welche Volatilität sie akzeptieren könnten (siehe Abbildung unten). Die Autoren stellen jedoch klar, dass auch bei 30 Aktien im Portfolio die jährlichen Schwankungen bei einem langfristigen Anlagehorizont von beispielsweise 25 Jahren immer noch zu hoch sein könnten. Daher wird langfristigen Anlegern geraten, eine breitere Diversifikation in Betracht zu ziehen.

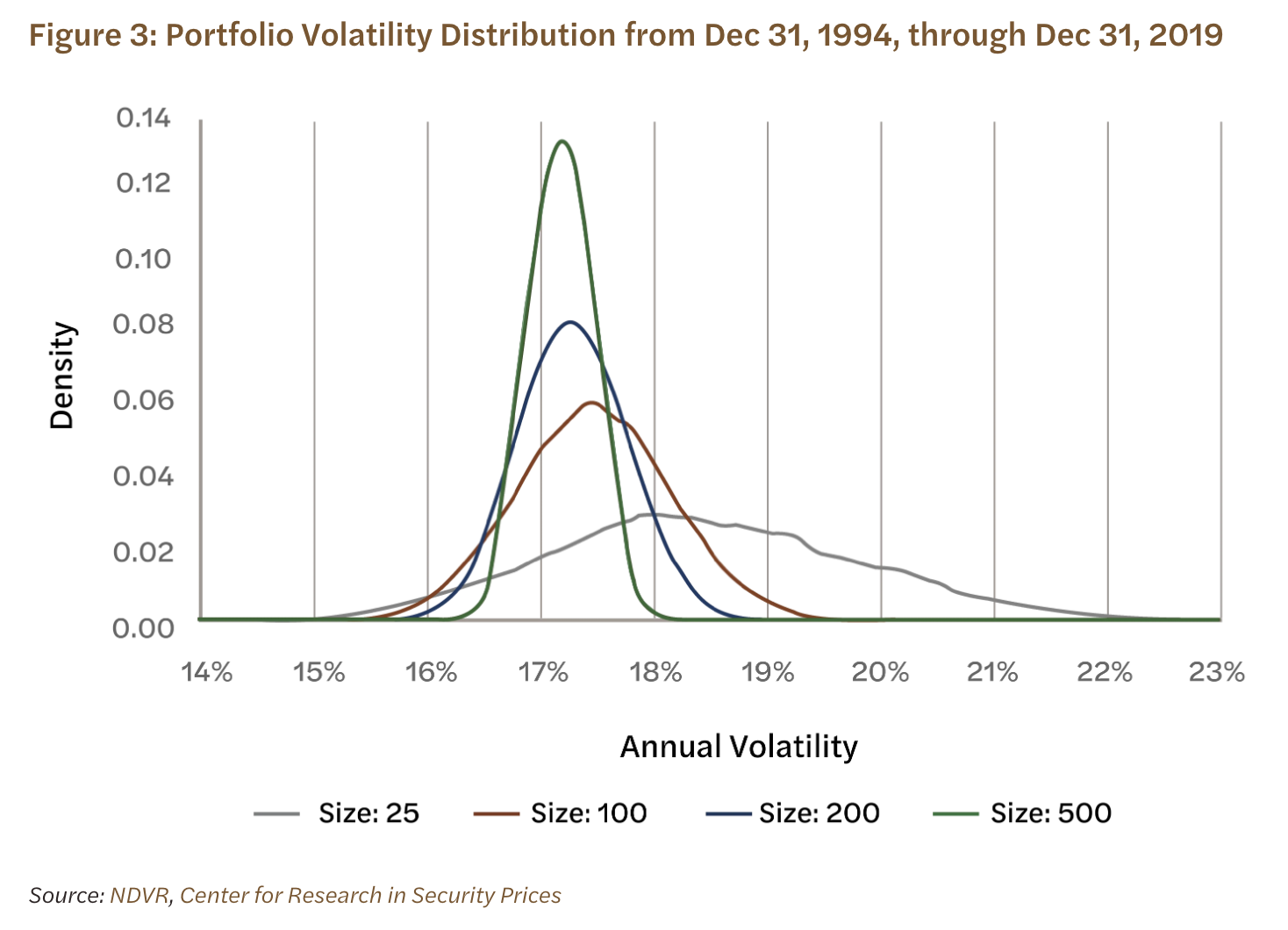

Der ursprüngliche Graph des Modells basierte auf Durchschnittswerten und vernachlässigte dabei die Verteilung der Volatilität. Durch eine Erhöhung der Anzahl an Aktien im Portfolio kann das mögliche Ausmaß der Schwankungsbreite verringert werden. Die Autoren verdeutlichen dies mithilfe eines Graphen, der zeigt, dass kleinere Portfolios eine viel breitere Spanne jährlicher Volatilität aufweisen können als größere Portfolios. Dies unterstreicht die Tatsache, dass ein Portfolio mit nur 25 Aktien aufgrund einer breiteren Volatilitätsverteilung sogar risikoreicher sein kann als größere Portfolios, obwohl die Durchschnittswerte ähnlich sind.

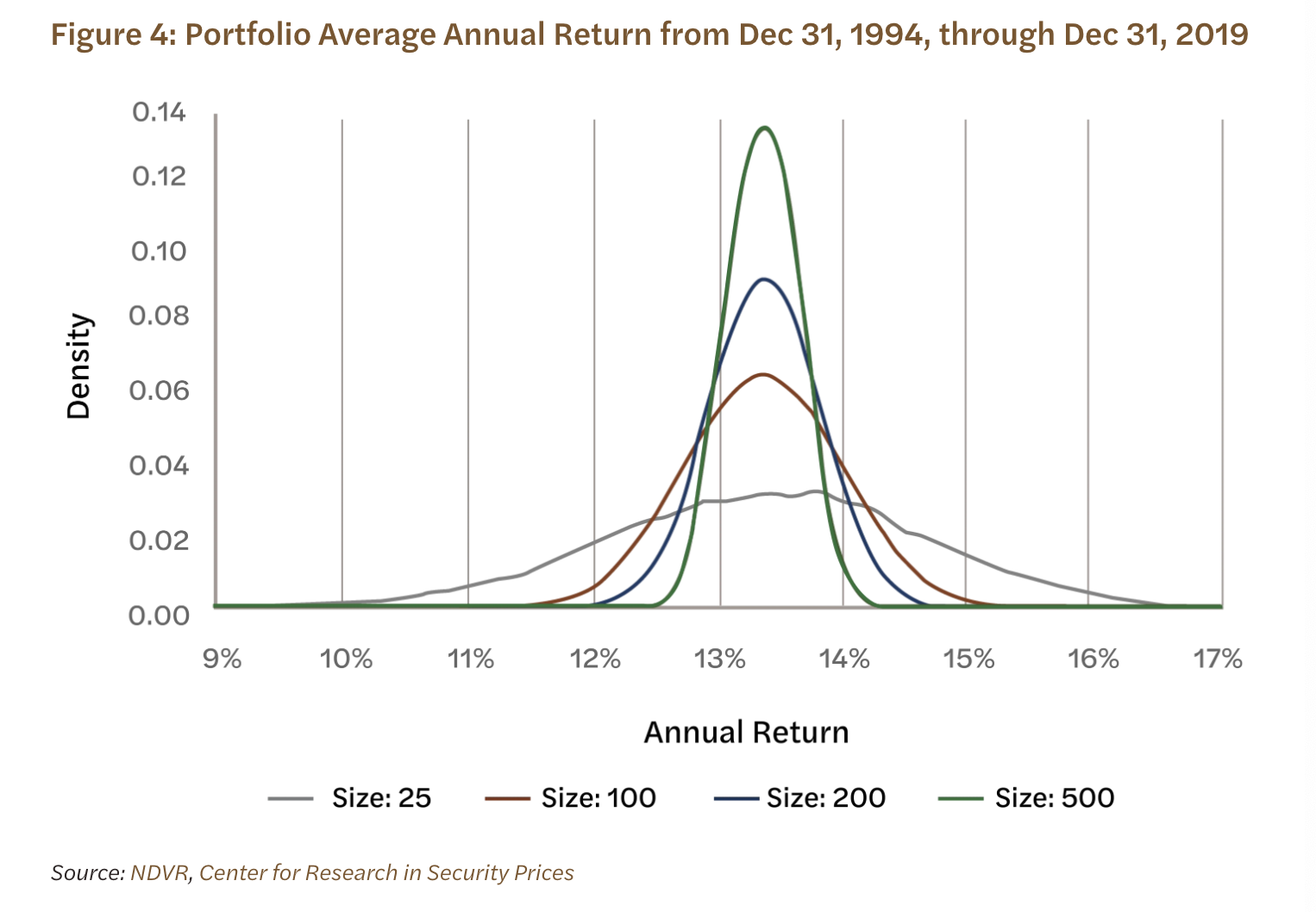

Ein weiterer Kritikpunkt am ursprünglichen Modell liegt darin, dass es Renditen nicht angemessen berücksichtigt hat. Die Autoren stellen die Verteilung der durchschnittlichen jährlichen Renditen für verschiedene Portfoliogrößen dar. Es wird deutlich, dass die Verteilung der jährlichen Renditen bei kleineren Portfolios wesentlich größer ist als bei größeren Portfolios. Diese Erkenntnis legt nahe, dass ungünstige Ereignisse im linken Bereich der Renditeverteilung bei kleineren Portfolios den Zinseszinseffekt stärker negativ beeinflussen könnten, was wiederum zu einer stärkeren Reduzierung der Gesamtrendite führen könnte.

Um das im Kontext eines realistischen Portfolios in der Praxis zu betrachten, ist die genaue Anzahl an Titeln nur eine Sache. Die Gewichtung ist eine andere, denn neben dem Konzentrationsrisiko wurde immer häufiger über die Vorzüge von gleich gewichteten Indizes berichtet (Rekenthaler, 2023). Die Umsetzung des im Artikel vorgestellten langfristigen Szenarios ist in der Praxis auch etwas „fragwürdig“. Denn bei einem persönlichen Portfolio von rund 200 Aktien zum Ende eines Monats sein Portfolio jedes Mal neu gleich zu gewichten, kommt fast einem Vollzeitjob gleich. Und wenn zusätzlich noch in unregelmäßigen Abständen Unternehmen von der Börse genommen werden, diese dann auch durch neue zu ersetzen, stelle ich mir ebenfalls etwas schwierig vor, wer noch einem „echten“ Vollzeitjob nachgeht. Vor allem könnten wir doch gleich einen Equal-Weight S&P500 ETF kaufen und würden ähnliche Ergebnisse erreichen – also wozu der Aufwand?

Plus, wer kann schon wirklich 200 Aktien „auf dem Schirm haben“ – wenn er nicht in Vollzeit Portfoliomanager ist. Für den durchschnittlichen Anleger sind wahrscheinlich die 20–30 Aktien eine gute Bestätigung gewesen, die sich auch praktisch umsetzen lässt. Bei 200 Aktien kann ich wahrscheinlich genauso gut jeden Monat würfeln, welche ich austausche. Ob es potenzielle Interessenkonflikte der Autoren für ein Narrativ der vielen Aktien gibt, weil NDVR beispielsweise erhöhtes Interesse an höherer Handelsfrequenz mit mehr Aktien der Kundenportfolios hat, konnte ich nicht herausfinden.

Aktienprognosen: Können Prognoseexperten den Durchschnitt aus der Vergangenheit schlagen

Börsengurus können bekannterweise kaum verlässlich Aktienpreise vorhersagen oder Kursprognosen abgeben. Aber wie steht es um die Intelligenz der Massen? Im März 2023 haben drei Autoren eine Studie veröffentlicht und untersucht, wie genau bekannte Umfragen mit Prognose- oder Finanzexperten den Markt vorhersagen können.

Dazu haben sie drei bekannte US-amerikanische Umfragen analysiert.

- Die Livingston Survey. Eine halbjährliche Umfrage über die US-Wirtschaft im allgemeinen und auch für den S&P500. Rund 90 Teilnehmer sind auf der Verteilerliste, davon melden sich gewöhnlich rund 60 Teilnehmer zurück für die Umfrage.

- Den CFO Survey. Eine vierteljährliche Umfrage von US-amerikanischen Finanzexperten über die Zukunftsaussicht ihrer Unternehmen. Die Umfrageteilnehmer umfassen rund 4.500 Finanzvorstände, wovon circa 400 sich regelmäßig rückmelden.

- Das Nagel und Xu Working Paper. Die Autoren haben die Anlegererwartungen aus verschiedenen Quellen zusammengetragen. Dazu gehören die UBS/Gallup Umfrage, die Conference Board Umfrage und die Michigan Konsumentenbefragung.

Die Kurzversion dessen, was die Autoren herausfanden, lautet: Keine der professionellen Prognose-Publikationen war genauer (also besser) als eine einfache Vorhersage aus dem Durchschnitt der Vergangenheit. Experten, die sich beruflich mit Prognosen oder den Finanzen ihres Arbeitgebers auseinandersetzen, schaffen es nicht, eine einfache und fast schon naive Durchschnittsrendite, die aus der Vergangenheit in die Zukunft projiziert wird, zu schlagen.

Die Autoren der Studie wollten dennoch herausfinden, ob es eine weitere Möglichkeit gibt, genauere Prognosen über Aktienmärkte zu erstellen. Sie fanden heraus, dass ein Index, der das gebündelte Leerverkaufsinteresse ein besserer Indikator sein kann. Also die aggregierten Spekulationen auf fallende Kurse an den Märkten – ganz vereinfacht. Oder noch weiter reduziert, wie die Autoren schlussfolgern: Die Studie deutet darauf hin, dass das Leerverkaufsinteresse das bei weiterem bessere Maß für die subjektiven Erwartungen der Anleger ist, als alle anderen heute verwendeten Indikatoren.

Das wohl interessanteste an den Erkenntnissen über diese Marktprognosen ist ja, obwohl diese sogenannten Experten, mit einer wahrscheinlich viel höheren Finanzkompetenz als ein Durchschnittsbürger, erreicht deutlich schlechtere Prognosen als einfach die Vergangenheit in die Zukunft zu übertragen. Heißt zwar nicht, dass die Vergangenheit ein Indikator für die Zukunft ist, aber dass selbst diese unverlässliche Messgröße besser ist als sogenannte Experten.

Letztlich heißt das auch für uns Privatanleger: Wahrscheinlich sollten wir besser Aktien- und Marktprognosen ignorieren, egal von wem sie erstellt wurden.

Nach Greenwashing kommt Diversitywashing: Gutes Tun oder nur darüber reden?

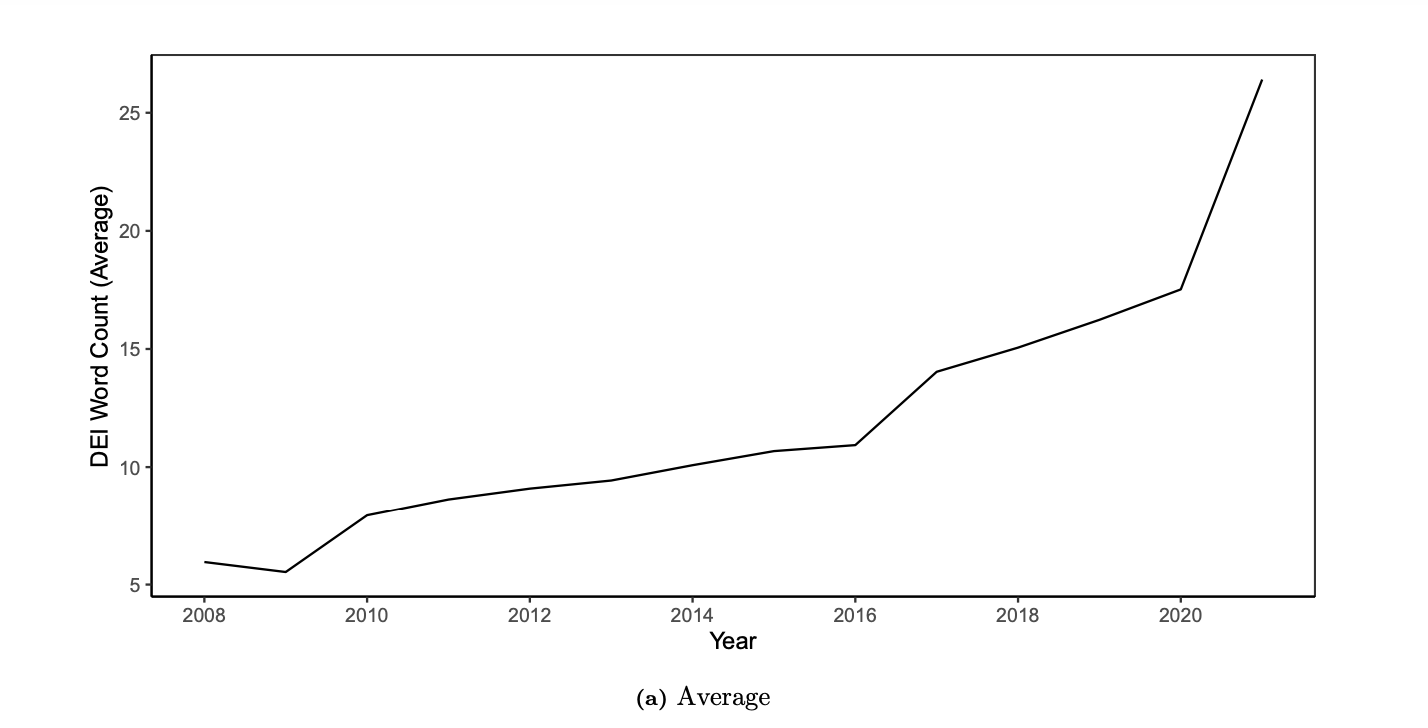

Eine Gruppe US-amerikanischer Forscher haben sich dem Thema – ich übersetzte es mit: „Diversitäts-Washing“, oder original „Diversity Washing“ auseinandergesetzt. Ein Pendant zu Greenwashing, das sich auf irreführende oder vielleicht sogar falsche PR- und Marketingstrategien bezieht, bei denen Unternehmen sich umweltfreundlicher darstellen, als sie tatsächlich sind, um ein positives Image über Umweltpraktiken zu erzeugen. Diversity Washing dagegen, so definieren es die Forscher, stellt die übertriebenen Marketingbemühungen eines Unternehmens dar, sich für Vielfalt, Gleichberechtigung und Inklusion (Diversity, Equality and Inclusion, kurz: DEI) einzusetzen, als sie tatsächlich handeln.

Denn seit 2016 ist die Verwendung von Diversitäts-nahen Begriffe in den Jahresberichten gelisteter Unternehmen nahezu explodiert. Siehe auch dazu in der Abbildung unten, innerhalb von 5 Jahren hat sich die durchschnittliche Anzahl an diversitätsverwandten Begriffen in Unternehmensveröffentlichungen mehr als verdoppelt.

Die Forscher wollten herausfinden, ob Unternehmen ihren Worten in den Jahresabschlüssen auch echte Taten folgen lassen oder ob das reine Marketingmaßnahmen sind – sprich: „Diversity Washing“ ist. Dazu sind sie hauptsächlich zwei Fragen nachgegangen. Erstens, ob sich die Situation in den Unternehmen hinsichtlich der tatsächlichen Diversität verbesserte und zweitens, wie es um die derzeitige Vielfalt in Unternehmen steht.

Dazu wurden 133 Begriffe definiert, die mit DEI in Verbindung stehen, um dann daraus die Häufigkeit der Begriffsverwendung aus zwei Quellen zu sammeln. Erstens von zwei großen ESG-Ratingagenturen Refinitiv und Sustainalytics sowie zweitens, die Berichte, welche Unternehmen bei der US-Börsenaufsichtsbehörde (Securities and Exchange Commission, kurz: SEC) veröffentlichen müssen. Dazu zählen beispielsweise Jahresabschlussberichte und auch ad-hoc Börsenmeldungen. Diese gesammelten Daten wurden anschließend mit der tatsächlich vorhandenen Vielfalt des Unternehmens (gemessen an Geschlecht und Diversität) verglichen.

Was kam heraus? Unternehmen, die (nach den Maßstäben der Autoren) tatsächlich diverser sind als andere, berichten auch häufiger darüber – auch wenn nur ein schwacher Zusammenhang besteht.

Auf der anderen Seite gibt es die „Diversity Washers“ – also Unternehmen, die mehr darüber berichten als es deren tatsächliche Situation zulassen würde. Diese Gruppe von Unternehmen sind tendenziell größer und weisen schlechtere Finanzkennzahlen auf. Die Autoren argumentieren, dass das im Einklang mit den Versuchen größerer Unternehmen steht, ihre ESG Ratings zu verbessern, um von den eher schlechten Bilanzkennzahlen „abzulenken“. Ein weiteres Merkmal dieser Gruppe: Die ESG-Policies oder Nachhaltigkeitsstrategien dieser Unternehmen haben zu einem größeren Teil keine konkreten Ziele aufgeführt. Und zuletzt haben die Autoren gezeigt, dass „Diversity Washers“ tendenziell sogar über die verpflichtenden Offenlegungen in Finanzberichten hinaus gehen. Indem vermehrt Corporate Sustainability Reports (CSR, Nachhaltigkeitsberichte) und Twitter-Aktivitäten zur Kommunikation von Diversitäts-Themen verwendet werden. Insgesamt handelte es sich bei der Stichprobe der Studie nur um rund 3,1 % Unternehmen, die gleichzeitig als Unternehmen mit den niedrigsten Werten bei der tatsächlichen Diversität und gleichzeitig höchste Werte bei DEI-Publikationen.

Leider haben die Autoren keine Namen der analysierten Unternehmen veröffentlicht bzw. keine Rangordnung oder Klassifizierung in „Diversity Washers“ – bedeutet: Wir wissen nur, dass es Unternehmen gibt, die sich nach außen systematisch besser darstellen, als sie sind. Nur wissen wir durch die Publikation nicht, welche.

Was bleibt zum Schluss

Vier Studien, vier Erkenntnisse: Erstens investieren (schwedische) Fondsmanager investieren nur selten eigenes Geld in ihre professionell verwalteten Fonds.

Zweitens, wer in Einzelaktien investiert und simple, aber praktisch nicht ganz einfache Theorien zur langfristigen Portfoliogestaltung umsetzen möchte, benötigt viel mehr Aktien für eine ausreichende Diversifikation als bisher angenommen.

Drittens ist in die Zukunft schauen immer noch schwierig. Selbst Experten und selbst ernannte Börsengurus haben es nicht immer leicht, die richtigen Vorhersagen zu treffen.

Viertens, wenn es um die Diversität von Unternehmen hinsichtlich des Geschlechts der Mitarbeiter geht, gibt es mittlerweile auch Diversity Washing. Unternehmen, die sich nach außen diverser positionieren, als sie tatsächlich sind oder.

Anmerkungen & Quellen

Daten und Informationen, Stand: 10.08.2023

Titelbild: Patrick Tomasso auf Unsplash

Baker, A., Larcker, D. F., McClure, C., Saraph, D., & Watts, E. M. (2022). Diversity washing. Chicago Booth Research Paper, (22-18). https://dx.doi.org/10.2139/ssrn.4298626

Bailey, D. H., Borwein, J. M., Salehipour, A., & López de Prado, M. (2020). Do Financial Gurus Produce Reliable Forecasts? (pp. 255-274). Springer International Publishing. https://content.tcmediasaffaires.com/LAF/gdpr/financial_gurus.pdf

He, S., Li, J., & Zhou, G. (2023). How Accurate Are Survey Forecasts on the Market?. Available at SSRN. https://dx.doi.org/10.2139/ssrn.4390165

Ibert, M. (2023). What do mutual fund managers’ private portfolios tell us about their skills?. Journal of Financial Intermediation, 53, 100999. https://dx.doi.org/10.2139/ssrn.3280602

Rekenthaler, J. (2023): Beating the S&P 500 at Its Own Game. The triumph of the equally weighted index. 15.05.2023.

Yin Chen, Roni Israelov (2023). How Many Stocks Should You Own? https://ndvr.com/journal/how-many-stocks-should-you-own