Die Datenlage scheint eindeutig – Investieren an der Börse ist grundsätzlich riskant, langfristiges Investieren beispielsweise über börsengehandelte Indexfonds (ETFs) jedoch deutlich weniger.

In diesem Artikel beleuchten wir zwei Perspektiven und Argumente, die für langfristiges Investieren an der Börse sprechen.

Investieren an der Börse ist riskant

Prognosen sollen schwierig sein, vor allem wenn sie die Zukunft betreffen. So oder so ähnlich wird häufig zitiert. Vor allem hinsichtlich der Entwicklung von Börsenkursen oder Renditeerwartungen von Investitionen. Auch, wenn Day-Trader oder andere Anleger mit kurzfristigem Anlagehorizont es wahrscheinlich anders sehen.

Für die meisten von uns fehlt es wahrscheinlich an Zeit, Geduld oder Interesse, sich ständig mit Börsenkursen, Quartalsberichten oder anderen Indikatoren für eine mögliche Zukunftsentwicklung auseinander zu setzen.

Dennoch versuchen viele ihr Glück an der Börse und wollen beispielsweise von den kurzfristig starken Schwankungen profitieren. Laut der Handelsplattform Etoro verlieren rund 80 % der Day-Trader innerhalb eines Jahres Geld. Und das bei einem mittleren Verlust von -36,30 % (Median). Und mehr als 75 % aller Day-Trader sollen innerhalb von zwei Jahren sogar aufgeben[4].

Rund 80 % der Day-Trader erzielen im Schnitt eine negative Rendite von rund -36 %!

Langfristiger Anlagehorizont und Diversifikation haben sich bewährt

Deshalb hat es sich bewährt, einen langfristigen Anlagehorizont zu wählen – vor allem als Privatanleger, der nicht entscheiden will, ob, welche und wann Aktien ge- oder verkauft werden sollen. Vereinfacht ausgedrückt: Bei einer diversifizierten Anlageklasse zu bleiben und langfristig investiert zu bleiben.

Vor allem, weil sich dadurch die Verlustwahrscheinlichkeit reduzieren lässt und positive Renditen (also Gewinne) wahrscheinlicher werden.

Verluste werden unwahrscheinlicher

Duncan Lamont von Schroders[1] hat in einem vielfach zitierten Artikel am Beispiel des US-amerikanischen S&P 500 Index gezeigt, dass sich die Verlustwahrscheinlichkeit mit längerem Anlagehorizont historisch betrachtet auf nahezu null reduzieren lässt. Dazu wurde der S&P 500 Index von 1871 bis 2020 ausgewertet und die rollierenden Renditen für sieben verschiedene Anlagezeiträume (1 Monat, 3 Monate, 1 Jahr, 3 Jahre, 5 Jahre, 10 und 20 Jahre) analysiert.

Das Ergebnis scheint eindeutig: Je länger ein Anleger innerhalb von 148 Jahren investiert war, desto unwahrscheinlicher wurde ein Verlust (siehe dazu auch die Abbildung unten). Wer beispielsweise für einen Monat im S&P 500 investiert war, hatte in knapp 40 % der Fälle inflationsbereinigt Verluste zu realisieren. Das bedeutet, in 704 von 1.790 Monaten der Analyse wurde eine negative Rendite erreicht.

Wer jedoch länger im S&P 500 investiert war, erhöhte die Gewinnwahrscheinlichkeit deutlich bzw. reduzierte die Verlustwahrscheinlichkeit. Im 5-Jahreszeitraum wurde in knapp 20 % der rollierenden Zeiträume ein Verlust realisiert. Wer sogar 20 Jahre investiert war, hätte zwischen Januar 1871 und März 2020 nur in einem 20-Jahreszeitraum Verluste realisiert – und zwar zwischen Juli 1901 und Juni 1921 mit einer realen Rendite von -0,2 % pro Jahr.

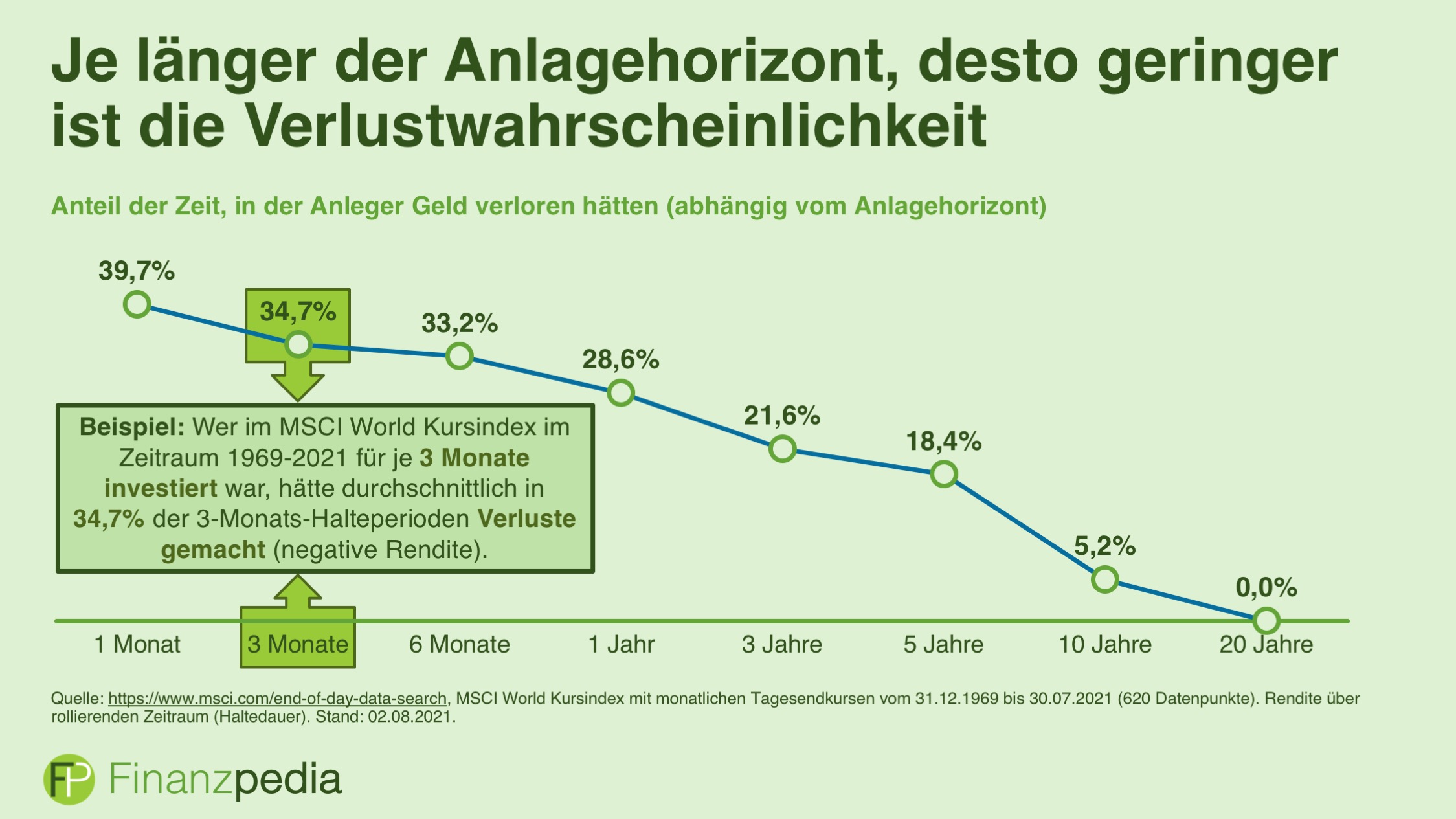

Wir haben eine ähnliche Analyse für den MSCI World Kursindex durchgeführt und kamen zu einem sehr ähnlichen Ergebnis. Basierend auf monatlichen Tagesendkursen des MSCI World Kursindex[3] vom 31.12.1969 bis 30.07.2021 haben wir 620 Datenpunkte analysiert und acht rollierende Zeiträume (1 Monat, 3 Monate, 6 Monate, 1 Jahr, 3 Jahre, 5 Jahre, 10 und 20 Jahre) festgelegt. Da der MSCI World erst am 31.03.1986 aufgesetzt wurde, basieren die Datenpunkte vorher auf Berechnungen von MSCI[2].

In der unten aufgeführten Abbildung sind die Ergebnisse der einzelnen rollierenden Zeiträume dargestellt und der Anteil, in denen Anleger negative Renditen ausgesetzt waren.

Wer beispielsweise einen Monat im MSCI World investiert war, hatte in knapp 40 % der Fälle mit negativen Renditen zu rechnen. Analog zum S&P 500 verringerte sich auch beim MSCI World die Wahrscheinlichkeit, Verluste zu realisieren mit längerem Anlagehorizont. Wer beispielsweise 5 Jahre investiert war, hatte nur noch in knapp 18 % der Fälle eine negative Rendite und im 10-Jahreszeitraum waren es sogar nur noch knapp 5 %. Wer sogar 20 Jahre investiert war, hätte in den 380 rollierenden 20-Jahreszeiträumen kein einziges Mal Verluste realisiert (nominal, ohne Berücksichtigung von Inflation).

Rendite schwankt weniger

Neben der Wahrscheinlichkeit für Verluste, also wie häufig gab es für einen rollierenden Zeitraum negative Renditen, ist die Analyse der minimalen, maximalen und durchschnittlichen annualisierten Rendite besonders interessant.

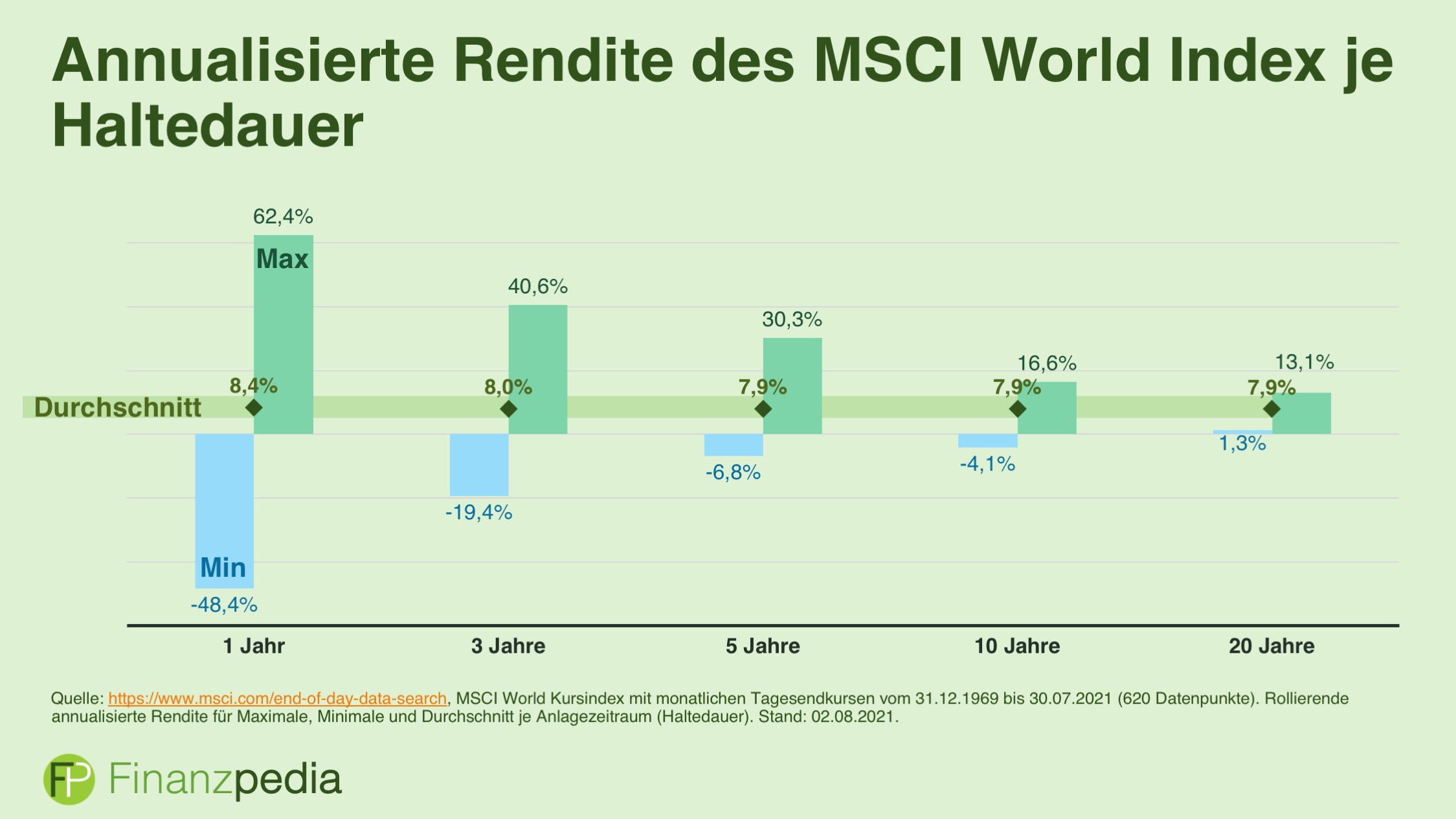

Wir haben die gleichen Kursdaten wie oben zum MSCI World Kursindex verwendet und fünf rollierende Zeiträume festgelegt sowie daraus die annualisierten Renditen berechnet (siehe dazu auch unten aufgeführte Abbildung).

Fast unabhängig vom Anlagehorizont war die durchschnittliche annualisierte Rendite des MSCI World Kursindex bei knapp 8 %.

Jedoch verringert sich analog zu der Wahrscheinlichkeit für Verluste mit längerem Anlagehorizont die Rendite-Schwankung. Wer beispielsweise zwischen 1970 und 2021 jeweils 1 Jahr im MSCI World investiert war, hatte im besten Fall ca. 62 % Rendite, aber im schlechtesten Fall ca. -48 %. Bei längerem Anlagehorizont verringert sich die Rendite-Schwankung und nähert sich dem Durchschnittswert von fast 8 % an.

Bei einem Anlagehorizont von 5 Jahren, war im besten Fall die annualisierte Rendite knapp 30 %, im schlechtesten Fall nur noch knapp 7 %.

Wer 20 Jahre investiert war, hatte ausschließlich positive Renditen (nominal, annualisiert) – im schlechtesten Fall etwas mehr als 1 % und im besten Fall rund 13 %. Die niedrigste Rendite von 1,3 % gab es im 20-Jahres-Zeitraum vom 31.03.2000 bis 31.03.2020, also, wer zum Kurshoch des Dot-Com-Booms Anfang 2000 eingestiegen ist und zum Corona-Crash März 2020 ausgestiegen ist.

Da sich die betrachteten Daten und Ergebnisse auf den Kursindex des MSCI World beziehen, sind weder Dividenden noch Steuern oder Inflation berücksichtigt. Bedeutet: Die Ergebnisse sind tendenziell konservativ und schlechter als beispielsweise bei einem thesaurierenden ETF auf den MSCI World Index.

Fazit

Kurzgefasst: Wer einen langfristigen Anlagehorizont beim Investieren an der Börse verfolgt – vor allem über breit gestreuten ETFs, hatte in der Vergangenheit mit höherer Wahrscheinlichkeit positive Renditen (vor Steuer und ohne Berücksichtigung von Dividenden und Inflation), als bei kurzfristiger Anlagedauer von beispielsweise weniger als 5 Jahre.

Und auch wenn wir nicht in die Zukunft schauen können und die Vergangenheit bekannterweise kein verlässlicher Indikator für die Zukunft ist: Solange wir in einer gewinnorientierten Marktwirtschaft investieren – und dabei ist es unabhängig, ob es nachhaltige oder nicht-nachhaltige Investitionen betrifft, ist vor allem ein langfristiger Anlagehorizont (neben einem gut diversifizierten Portfolio) entscheidend über positive Renditen – also Gewinne an der Börse.

Ein langer Atem zahlt sich aus und auch wenn kurzfristig oder innerhalb des eigenen Anlagehorizonts Buchverluste auf dem Depot erscheinen, hat sich in der Vergangenheit eine Anlagedauer von 15 Jahren oder mehr bezahlt gemacht.

Anmerkungen & Quellen

Daten und Informationen aktualisiert: 02.08.2021

Titelbild: Clay LeConey on Unsplash

[1] Duncan Lamont (Schroders). The data that shows a case for long-term investing (22.04.2020).

https://www.schroders.com/en/be/professional-investor/insights/markets/the-data-that-shows-a-case-for-long-term-investing/

[2] Factsheet MSCI World Index (USD) (Stand: 30.06.2021)

https://www.msci.com/documents/10199/178e6643-6ae6-47b9-82be-e1fc565ededb

[3] MSCI World Index (Price, USD). End of day index data search. (30.07.2021)

https://www.msci.com/end-of-day-data-search

[4] Mark Lyck: Why 80% of Day Traders Lose Money.

https://marklyck.medium.com/why-80-of-day-traders-lose-money-78d51b10fe25